Коротко о главном

Задумываетесь о банкротстве, но боитесь потерять бизнес, жилье или авто? Эта статья поможет вам понять, как работает процедура для ИП, владельцев единственного жилья и автомобилей, а также тех, кто официально трудоустроен или заключал сделки в последние три года. Мы подробно объясним тонкости банкротства и расскажем, что важно знать для защиты своих прав и активов. Все это закрепим реальными кейсами клиентов Национального центра банкротств, чтобы показать на практике, как лучше действовать в конкретной ситуации.

Тест Признают ли Вас банкротом? Пройти тест

Банкротство ИП

Индивидуальные предприниматели часто сталкиваются с проблемой долгов из-за кризисов или ошибок в бизнесе. Стоит один раз задержать выплату зарплаты, аренды или налогов, и ты уже в серьезном минусе, выбраться из которого очень сложно.

Коммерсант пишет, что 80 из 100 ИП закрываются в первый год работы. В последующие 3 года еще 80% уходят с рынка по собственной инициативе или по ходатайству ФНС. Налоговики принудительно снимают ИП с регистрации, если те не работают в течение полугода.

«Коммерсантъ»: Бизнес преодолел пик «смертности»

Несмотря на печальную статистику, банкротятся ИП не так часто. Давайте разберемся почему.

Судебный департамент при ВС РФ ежегодно публикует информацию по количеству дел о банкротстве граждан и предпринимателей. График за 2021, 2022, 2023 годы выглядит так:

Количество рассмотренных дел о банкротстве

Количество граждан, объявивших о неплатежеспособности, выросло в 2+ раза, а ИП — не изменилось. Объяснение простое: часть предпринимателей проходят банкротство как физические лица, потому что это выгоднее:

Если банкротится предприниматель, то снова открыть бизнес получится только через 5 лет. Для граждан-банкротов таких ограничений нет. Списал долги — открывай ИП и занимайся бизнесом. Для этого нужно лишь сняться с учета до начала процедуры.

Некоторые должники категорически не хотят лишаться статуса ИП заранее. Но продолжать тянуть с этим бессмысленно, потому что бизнес все равно закроют принудительно, в ранее выданные лицензии аннулируют. Закрыть ИП самому удобнее еще и с этой точки зрения.

У банкротства ИП больше особенностей:

предприниматель публикует сведения о банкротстве не менее, чем за 15 дней до даты обращения в суд — так начало процедуры отодвигается минимум на 2 недели;

в ходе банкротства к предпринимателю предъявляются повышенные требования — он занимался предпринимательской деятельностью, что автоматически вызывает подозрения в серых схемах и необходимость тщательной проверки;

ИП обязан подробнее отчитаться за кредитные деньги, особенно если они были потрачены на бизнес;

после банкротства ИП вносят в реестр дисквалифицированных лиц, который контролирует Налоговая, что и блокирует повторное получение статуса в ближайшие 5 лет. Если вовремя сняться с учета, то этого последствия удастся избежать.

А теперь рассмотрим несколько кейсов НЦБ:

В деле А40-195306/2022 клиент закрыл ИП накануне банкротства и прошел процедуру как физлицо. Имущества и доходов для реализации не было, о чем финансовый управляющий отчитался перед судом. Долги в 2,2 млн. списаны ровно за 6 месяцев, а клиент вправе снова открыть ИП.

В деле А65-17100/2023 банкрот так же закрыл ИП перед подачей заявления. Процедура длилась 7 месяцев, долги на 1,5 млн. рублей списаны, запрета вести предпринимательскую деятельность не последовало.

Здесь банкрот не смогла закрыть ИП и проходила процедуру в статусе предпринимателя. Результат тот же — задолженность списана, но банкротство длилось 2 года. Плюс ко всему еще одно последствие: запрет вести предпринимательскую деятельность на 5 лет.

Если есть возможность пройти банкротство быстрее, проще и с меньшими последствиями, а после него сразу начать новый бизнес — то стоит ли держаться за статус ИП?

Единственное жилье

Большой страх должника — остаться без жилья из-за банкротства. Насколько оправданы опасения зависит от конкретной ситуации.

Должник прописан в квартире, но не владеет долей

Нет — на это есть законное обоснование. Нельзя продать жилье, где зарегистрирован банкрот, если оно ему не принадлежит:

ч. 4 ст. 31 ЖК РФ устанавливает правило: если должник, зарегистрированный на жилплощади, разводится с собственником, то лишается права пользоваться жилым помещением.

ст. 34 ЖК РФ предусматривает, что после утраты права пользования жильем гражданин обязан освободить площадь — съехать.

если человеку не принадлежит доля в жилом помещении, собственник вправе выселить его через суд.

Финансовые управляющие даже не берут в расчет недвижимость, в которой должник только зарегистрирован.

Должник владеет роскошной недвижимостью

Напоминаем: единственное жилье банкрота защищено от изъятия законом. Но, есть нюанс. Если квартиру/дом признают предметом роскоши, ситуация может измениться. Риск реализации существует в силу Постановления №15-П, но правильная стратегия банкротства его исключает.

Роскошь каждый понимает по-своему, поэтому в законе не прописаны четкие критерии этого понятия.

Судебная практика допускает предоставление должнику и его семье замещающего жилья, если единственное значительно превышает разумные нормы по площади или качеству.

Например, если у человека есть огромный загородный дом в 300 квадратных метров, суд может продать его и заменить на обычную квартиру, подходящую по размеру и удобствам, чтобы обеспечить базовые нужды семьи. Оставшиеся деньги пойдут на погашение долгов.

Происходит это следующим образом:

фактически для расчета берут социальные нормативы по минимуму квадратных метров на человека.

считают положенное с учетом количества членов семьи и сравнивают с метражом спорной жилплощади.

если суд одобряет инициативу реализации единственного жилья, то банкроту предоставляют другую квартиру — меньшую по размеру и более разумную по стоимости.

Единственное жилье при банкротстве

Важный момент! Есть обязательные условия: реализация должна привести к соблюдению баланса прав должника и кредиторов. Кроме того, денег, вырученных после продажи роскошного жилья, должно хватить на:

покупку другой жилплощади,

вознаграждение финансового управляющего;

сопутствующие расходы;

большую часть требований кредиторов.

Если окажется, что суммы, полученной после продажи, на все это не хватит, манипуляции с единственным жильем нерациональны.

Представим ситуацию: долг 6 млн рублей, жилье должника стоит столько же. Управляющий рассчитывает норматив: получается, что подходящее семье банкрота жилье стоит 5 млн рублей. После продажи «роскошной» квартиры остается 1 млн рублей. Из него отнимаем вознаграждение ФУ — 420 000 рублей, расходы на продажу/покупку — 100 000 рублей. Кредиторам останется 480 000 рублей — 8% от суммы долга. Такая продажа не оправдывает усилий, так как задолженность будет возвращена на малую сумму.

Судебная практика

По умолчанию суд исключает из конкурсной массы любое единственное жилье. Плюс в законе не зафиксированы признаки роскошной жилплощади. Поэтому тезис: «квартира = предмет роскоши», придется обосновать. А судьи при принятии решения ориентируются на судебную практику. При этом Верховный суд — на стороне должника.

Верховный суд запретил отнимать единственное жилье у банкрота, даже если оно шикарное

Кроме того, учитывайте эти важные нюансы:

Сделки с единственным жильем не оспаривают — нет смысла.

Но есть дела, когда кредиторы пытались вернуть недвижимость в конкурсную массу. Им отказали Верховный суд и Арбитражный суд Московского округа.

Определение ВС РФ от 03.12.2018 №304-ЭС17-21925(2) по делу №А46-13452/2015

Постановление от 3 декабря 2018 г. по делу №А40-61558/2017

Даже если суд сочтет жилье роскошным и реализует, банкроту предоставят жилплощадь с учетом интересов членов семьи. Если дети, к примеру, ходят в школу неподалеку, то ФУ вынужден подобрать квартиру рядом.

Федресурс сообщает, что 92% должников стали банкротами без реализации имущества: подходящей собственности у них не нашлось. В их числе граждане-владельцы единственного жилья.

Статистика подтверждает: суды и ФУ лояльны в отношении единственного жилья, а реализация роскошной недвижимости чаще нецелесообразна из-за затрат.

Юристы НЦБ доказывают это на собственном опыте:

в деле А40-111027/2023 списаны долги на 500 000 рублей, вопрос о реализации единственного жилья не поднимался;

в деле А40-247450/2022 удалось признать две доли в комнатах одного общежития единственным жильем и вывести из конкурсной массы;

в деле А41-42200/2022 сохранили жилье должника, взятое в рамках военной ипотеки;

в деле А40-137630/2020 сохранили жилье площадью 600 кв. метров как единственное жилье.

Подведем итог. Единственное жилье должника — под законной защитой. Есть единичные прецеденты замены жилплощади на менее роскошную, но при грамотной подготовке к банкротству удается сохранить квартиру.

Сделки в банкротстве — отменят?

Перед банкротством мы не рекомендуем клиентам совершать какие-либо сделки без консультации с юристом. Договоры по отчуждению имущества могут расценить как нарушение интересов кредиторов.

А если должник уже продал/подарил собственность — теперь не идти в банкротство? Давайте разберемся.

Сделки должника могут оспорить в 2 случаях:

Сделки с предпочтением — когда должник гасит задолженность перед одним кредитором в ущерб остальным. Такие соглашения попадают под удар, если совершены за полгода до процедуры, при этом кредитор знал о несостоятельности заемщика. Так будет, если банкрот за пару недель до подачи в суд продал машину и раздал часть долгов. Получателям придется вернуть деньги в конкурсную массу и стать в реестр требований на общих основаниях. В остальных случаях срок оспаривания сокращается до 1 месяца.

Сделки, ухудшающие положение кредиторов — когда должник продает/дарит объекты, которые должны были попасть в конкурсную массу. Их отменят, если:

имущество передано даром или продано ниже рыночной стоимости за год и менее до банкротства;

собственность передана родственнику или другу за 3 года и менее до банкротства, и уже было известно о финансовом коллапсе.

Какие сделки оспариваются при банкротстве физического лица?

Это доказывает статистика Федресурса. В 2023 году из 20,5 тысяч заявлений об оспаривании сделок удовлетворены меньше половины — 44%.

В практике НЦБ тоже есть успешные кейсы. В деле №А05-5994/2024 финансовый управляющий пытался оспорить сделку, по которой банкрот подарил дочери земельный участок. Спор решили следующим образом: дочь внесла в конкурсную массу сумму, равную рыночной стоимости земли, и собственность осталась за ней.

Что будет с другим имуществом банкрота?

С жильем банкрота разобрались. А что будет с земельными участками, автомобилем, совместной с супругом собственностью? Особенности следующие:

Землю можно сохранить, если:

-

на участке построен дом — единственное жилье банкрота;

-

участок выделен государством как поддержка многодетной семьи;

-

землю купили с использованием материнского капитала, построили дом — единственное жилье. Если участок куплен на средства маткапитала, а построить дом не успели, то под защиту закона он не попадает и подлежит реализации.

Как сохранить имущество при банкротстве физических лиц

Совместно нажитое имущество мужа и жены попадает в конкурсную массу, но только в части доли должника. Суд интересует только собственность банкрота. Если речь идет о даче или гараже, когда выделить долю в натуре невозможно, объект реализуют на торгах, а эквивалент доли второго супруга вернут деньгами.

Автомобиль практически всегда реализуют. Вывести машину из конкурсной массы сложно. Должны быть веские основания. К примеру, инвалидность, удаленность места жительства от школ, магазинов и прочей инфраструктуры.

На каких основаниях суд оставит автомобиль в собственности банкрота

Кейсы НЦБ по аналогичным ситуациям:

в деле А41-89925/2021 сохранили земельный участок, предоставленный должнику администрацией Московской области;

нам удалось вывести из конкурсной массы автомобиль, зарегистрированный в Реестре инвалидов в деле А40-93695/2021;

доказали, что автомобиль куплен в браке, но на средства супруги должника — суд сохранил машину (А40-93695/2021);

в деле А41-8042/2023 исключили земельный участок из списка реализации по причине многодетности семьи.

Вся зарплата уйдет на погашение долгов банкрота?

В процедуре реализации имущества должник получает прожиточный минимум. Остальная часть дохода направляется в конкурсную массу. Это вызывает тревогу — хватит ли денег на еду, как оплачивать образование детей и прочие расходы?

Прожиточный минимум при банкротстве

На самом деле, можно сохранить и более крупные суммы при наличии законных оснований:

Прожиточный минимум положен самому банкроту и каждому иждивенцу, среди которых могут быть:

супруг на пенсии или инвалидности;

дети до 18 лет или до 23 лет, если они учатся очно и не зарабатывают самостоятельно;

нетрудоспособные члены семьи;

сестры, братья, внуки до 18 или 23 лет — если у них нет трудоспособных родителей.

Помимо прожиточного минимума, банкрот может получать деньги, не подлежащие включению в конкурсную массу:

детские пособия и алименты;

детскую пенсию по инвалидности;

командировочные;

пенсию по потере кормильца;

матпомощь;

компенсационные выплаты.

Банкрот вправе ходатайствовать об увеличении суммы на иждивенцев. К примеру, детям требуется дорогостоящее лечение, оплата обучения, аренда жилья — необходимо составить обоснованное прошение, подкрепить его документами и направить в суд.

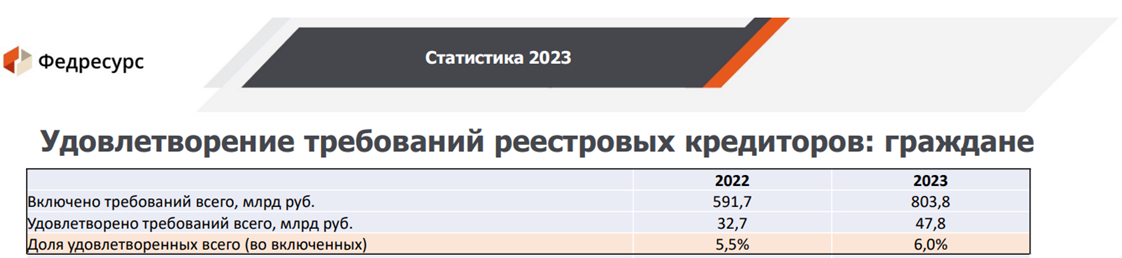

Федресурс сообщает, что в 2023 году только 6% требований кредиторов удовлетворены. Значит, у должников не было имущества для реализации, а большую часть дохода они оставляли в кошельке.

Практика НЦБ — тому подтверждение:

в делах А40-89896/2023 и А60-61099/2023 сохранили за банкротами зарплату и деньги на аренду жилья;

А41-6111/2021 — должник получил средства на лечение сверх минимума.

Прожиточный минимум — это отправная точка. Банкрот вправе претендовать на большие суммы. Главное — правильно обосновать требование и документально подтвердить его.

А если обвинят в преднамеренном банкротстве?

Из-за недобросовестного поведения должника могут обвинить в преднамеренном или фиктивном банкротстве. Но так бывает редко. Судебный департамент при ВС РФ приводит статистику отказов в списании задолженностей по причине фиктивного и преднамеренного банкротства.

Количество граждан, привлеченных к ответственности за фиктивное или преднамеренное банкротство

Бояться этого не нужно. Рациональнее узнать, какое поведение считается недобросовестным, и избегать повторения чужих ошибок:

Преднамеренное банкротство — это ситуации, когда человек умышленно берет займы, уже в тот момент не собирается возвращать деньги и планирует банкротство.

Фиктивное банкротство — это обман, когда должник прячет имущество и доходы, создавая видимость неплатежеспособности.

Что такое преднамеренное и фиктивное банкротство

Другой момент: недобросовестное поведение еще нужно доказать, а затем найти скрытые активы, чтобы включить в конкурсную массу. Это задача кредиторов и финансового управляющего.

В практике НЦБ были случаи, когда суд отказывал в списании задолженности из-за недобросовестного поведения:

в деле А40-132328/2022 должник взял кредиты на 25 млн рублей. Суд счел действия намеренными и отказал в аннулировании обязательств;

А40-233968/2021 — долги списали частично из-за уголовного дела.

Отказать в банкротстве могут и по другим причинам на любом из этапов процедуры. Поэтому не стоит пренебрегать подготовкой к делу и консультациями юристов.

Почему в банкротстве могут отказать

Вопрос-ответ

Если вы ИП и задумываетесь о банкротстве, важно понимать, что начало процедуры означает автоматическое прекращение статуса предпринимателя по решению суда. Запрет на возобновление деятельности действует 5 лет. Однако если закрыть ИП до начала банкротства, вы сможете избежать этого и снова начать вести бизнес после списания долгов. Подробнее о процедуре банкротства ИП и ее последствиях читайте в нашей статье.

Нет, единственное жилье должника по закону защищено от изъятия. Однако, если оно будет признано «роскошным», суд может заменить его на более скромное. В этом случае вам и вашей семье предоставят замещающее жилье, которое учитывает ваши потребности. Такие случаи встречаются редко, поскольку суды в большинстве случаев лояльны к владельцам единственного жилья. Подробнее об этом процессе и примерах из практики вы можете узнать по ссылке.

Да, некоторые сделки должника могут быть оспорены при банкротстве, если они ущемляют интересы кредиторов. Это касается, например, сделок, совершенных в пользу одного кредитора или с передачей имущества по заниженной стоимости родственникам. Чтобы избежать проблем с оспариванием, важно проконсультироваться с юристом перед любыми сделками. Подробнее о том, какие сделки могут быть оспорены, читайте здесь.

Нет, вся зарплата банкрота не идет на погашение долгов. Должнику гарантирован прожиточный минимум для него и его иждивенцев, таких как дети, супруги или нетрудоспособные родственники. Также можно сохранить дополнительные средства, если есть обоснованные расходы, например, на лечение или обучение. Важно правильно составить и подтвердить прошение в суде. Подробнее о том, как сохранить большую часть дохода, читайте в статье.

Обвинения в преднамеренном или фиктивном банкротстве редки, но они могут возникнуть, если суд посчитает, что вы взяли займы без намерения их вернуть или скрыли имущество. Такое поведение нужно доказать, и это задача кредиторов и финансового управляющего. Чтобы избежать обвинений, важно действовать честно и проконсультироваться с юристами на каждом этапе процедуры. Подробнее о том, как избежать таких ситуаций, читайте здесь.

Калькулятор сформирует полный пакет документов конкретно для вашего случая

Онлайн-калькулятор банкротства поможет рассчитать стоимость процедуры и получить полный список подтверждающей документации для суда. Почему для расчета цены банкротства нужны ответы именно на эти 4 вопроса:

- Суммарная задолженность с учетом штрафов и процентов нужна для подбора способа банкротства — через суд или МФЦ.

- По адресу регистрации определяется суд, который будет рассматривать дело.

- Информация о вашей собственности поможет определить не только срок процедуры, но и заранее узнать, какое имущество не тронут, а какое могут реализовать.

- Информация о кредиторах нужна для того, чтобы точно сказать, какие долги банкротство спишет, а какие придется дальше платить.

Для получения результата пройдите тест до конца и нажмите кнопку «Смотреть результат» или закажите бесплатную консультацию .

Необходимые документы по банкротству

- Паспорт

- Страховой номер индивидуального лицевого счета (СНИЛС)

- Свидетельство о постановке физилица на учет в налоговый орган (ИНН)

- Справки 2-НДФЛ за трехлетний период

- Сведения об иных официальных источниках дохода (не заработная плата) за трехлетний период

- Выписка за трёхлетний период и справки об остатке на всех имеющихся счетах

- Документы, подтверждающие наличие или отсутствие у гражданина статуса индивидуального предпринимателя (справка из налогового органа)

- Выписка из ЕГРЮЛ, учредителя ООО (общества с ограниченной ответственностью)

- Выписка из ЕГРН

- Справка из пенсионного фонда о состоянии индивидуального лицевого счета

- Свидетельство о заключении/расторжении брака

- Свидетельство о рождении детей (несовершеннолетних на момент подачи заявления)

- Копии заявления о признании несостоятельным (банкротом), рассылаются каждому кредитору

- Доказательство направления копии заявления кредиторам: почтовые квитанции, расписки о вручении, почтовые уведомления

- Доказательство внесения на депозитный счет Арбитражного суда денежных средств для оплаты вознаграждения финансовому управляющему (25 000 руб.)

- Свидетельство о праве собственности на объект недвижимости

- Паспорт транспортного средства (ПТС)

- Договор купли – продажи (дарения) транспортного средства

- Договор купли – продажи (дарения) квартиры

- Договор купли – продажи ООО, ценных бумаг

- Договор займа / кредитный договор

- Договор поручительства

- Выписка из банка о наличии задолженности и сроках неисполнения обязательств

- Решение суда о взыскании задолженности

- Постановление о возбуждении исполнительного производства

- Постановление о прекращении исполнительного производства

- Долговая расписка

- Акт приема-передачи денежных средств

- Сведения из реестра о наличии акций

Возможна рассрочка .

-

Выработаем стратегию банкротства.

Просчитаем риски, сохраним имущество, выведем доходы, сократим срок процедуры настолько, насколько это возможно.

-

Соберем документы и подадим заявление в суд.

Вам не придется никуда ходить и часами сидеть в очередях ради получения одной бумажки. Большинство документов мы получим онлайн.

-

Юрист представит ваши интересы.

Вам не потребуется посещать судебные заседания, и отвечать на вопросы судьи. Это сделает персональный юрист, который будет с вами от начала и до конца процедуры. Удобно, когда делом занимается один человек и не приходится объяснять нюансы каждый раз заново.

-

Арбитражный управляющий будет вести дело.

Его роль крайне важна: от того, чью позицию представляет управляющий в процедуре, зависит исход процесса. Ваши интересы превыше всего.

-

Спишем долги и получим законное подтверждение — решение суда.

Клиенты НЦБ застрахованы от несписания задолженности — если мы проиграем дело, АльфаСтрахование возместит ущерб. К слову, таких ситуаций еще не было в нашей практике с 2015 года.

Возможна рассрочка до 12 месяцев.

За что вы платите?

Мы выделим вам персонального юриста, который:

- за 2 недели соберет необходимый пакет документов;

- за 1-2 дня подготовит и подаст заявление в суд;

- будет представлять ваши интересы в суде;

- убедит суд в вашей добросовестности

- добьется принятия судом решения о признании вас банкротом.

Обратите внимание: предоставление услуг только юриста, без арбитражного управляющего, не гарантирует 100% списание задолженности — риски несписания остаются.

Участие в процедуре банкротства финансового (арбитражного) управляющего прописано в законе. Уже в заявлении на банкротство должник обязан указать СРО, из членов которого суд утвердит кандидатуру управляющего. Поэтому идти на банкротство, заранее не договорившись с арбитражным управляющим, нецелесообразно.

Возможна рассрочка до 12 месяцев.

За что вы платите?

Участие арбитражного управляющего из нашей команды гарантирует:

- утверждение судьей кандидатуры арбитражного управляющего, который будет работать в ваших интересах;

- сохранение в процедуре банкротства ежемесячного дохода;

- сохранение и защиту имущества от кредиторов;

- освобождение от долговых обязательств на основании финансового отчета, который предоставит суду управляющий.

Мы учитываем особенности и возможные риски каждого дела, в первую очередь работая в интересах наших клиентов. Если вы уже начали процедуру банкротства, но процесс «тормозится» из-за отсутствия арбитражного управляющего, мы готовы предоставить отдельную услугу.

Не наступайте на чужие грабли. Должники, желая сэкономить на юристе, самостоятельно подают на банкротство. Как следствие — допускают в заявлении ошибки и их дела оставляют без движения. Исключить риски при банкротстве возможно, заказав комплексное сопровождение процедуры юристом и арбитражным управляющим из одной компании.

Ого! А почему не бесплатно?

Во-первых, не забывайте про обязательные платежи. Придется оплатить: госпошлину (300 руб.), депозит суда (25 000 руб.), почтовые расходы, публикации в газете «Коммерсант» и на ЕФРСБ и т.д.

Во-вторых, участие в процедуре банкротства финансового (арбитражного) управляющего прописано в законе. АУ назначает суд и депозит после завершения процедуры поступит на счет управляющего в качестве вознаграждения, но, кроме этого, он вправе сам назначить дополнительную стоимость своих услуг.

В-третьих, экономия на юридическом сопровождении рискует обернуться несписанием долгов или введением «не той» процедуры, что удвоит расходы на депозит суда.

Поэтому, если вы юридически не подкованы, у вас нет опыта ведения банкротных дел, безопаснее и выгоднее с финансовой точки зрения доверить процедуру банкротства профессионалам, которые смогут грамотно выстроить линию представления ваших интересов.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

+12000

+12000