Коротко о главном

Ситуацией, когда банк подает судебный иск на должника, никого не удивить. Как только заемщик перестает платить по кредитному договору, и банковские сотрудники понимают, что миром спор не решить, долг либо продают коллекторам, либо направляют в суд иск о принудительном взыскании средств. Но что, если банк нарушает права должника? Тогда это прямое основание подать жалобу или заявление в суд. В материале мы расскажем, в каких случаях и как правильно это сделать, а когда стоит обратиться за помощью к юристу в Москве.

Банк подал в суд — что дальше?

Когда пора подавать заявление в суд

Банки редко допускают нарушения, ведь на них работают целые юридические департаменты, которые стандартизируют процессы и оттачивают до мелочей документы. Тем не менее, когда клиент открывает счет или берет кредит в банке, ему стоит внимательно читать договор кредитования. Особенно сноски и пункты, написанные мелким шрифтом — обычно там скрывают условия, которые не должны броситься в глаза. Кроме того, важно следить за движением средств на счетах и обновлением законов, которые дают послабления заемщикам. Разберем каждую ситуацию по порядку, чтобы понимать, когда можно подать жалобу в вышестоящие инстанции.

Нарушение кредитного договора

Обязанность банка — полностью и достоверно проинформировать гражданина об условиях кредитования, на которые он соглашается, подписывая договор. В этом смысле ключевые пункты, написанные мелким, незаметным и нечитаемым шрифтом, могут стать поводом для судебной тяжбы. Кроме того, подать иск стоит, если банк нарушил условия договора:

назначил более высокую процентную ставку;

списывает деньги в неустановленный день;

передает персональные данные третьим лицам.

Также нарушениями считаются:

-

одностороннее изменение условий договора;

-

взимание комиссий, не предусмотренных договором;

-

отказ внести изменения в кредитную историю;

-

неверный расчет процентов по займу.

Истцу потребуется обосновать в исковом заявлении нежелание продолжать правоотношения с банком. При этом кредит все же придется вернуть, но уже на пересмотренных судом условиях.

Обратите внимание, что подать в суд за отказ в выдаче кредита нельзя. Одобрение займа — право, а не обязанность кредитной организации.

Повышение процентной ставки

Банк может ссылаться на изменение экономической обстановки, повышение ставки ЦБ РФ, но повышать процент по действующим кредитам не вправе. Такое изменение условий договора считается существенным, а поэтому ставку обговаривают до его подписания в соответствии со ст. 5 Закона № 353-ФЗ.

В одностороннем порядке банк может только улучшить положение клиента: снизить ставку или отменить наложенные санкции. Иначе он подаст в суд и будет прав.

Хищение денежных средств

Если сумма на дебиторском счете уменьшилась, в первую очередь, необходимо проверить наличие задолженностей по кредитам, квартплате и иным обязательствам. Возможно, кредитор подал в суд, получил исполнительный лист, а банк законно списывает деньги в счет долга. Но, если невыполненных обязательств нет, следует обратиться в банк с претензией. Если внутренняя проверка не принесет результатов, то можно смело заявлять в суд о хищении средств.

Банк продал долг коллекторам, что делать должнику

Безосновательный отказ в предоставлении ипотечных каникул

В соответствии с Законом № 353-ФЗ заемщик вправе подать заявление на ипотечные каникулы при наступлении неблагоприятных событий, например при:

потере работы;

оформлении инвалидности;

длительной болезни;

нахождении в отпуске по уходу за ребенком.

В перечисленных случаях банк обязан согласовать отсрочку платежей, независимо от желания и внутренней политики. Заемщику необходимо написать заявление и приложить подтверждающие сложную жизненную ситуацию документы.

Если банк отказывает в предоставлении каникул по ипотечному кредиту, то оформляет письменный отказ с указанием причин. В противном случае заемщику следует потребовать соответствующий документ, ссылаясь на ст. 6.1-6.1.1 Закона.

Отказ банка гражданин вправе обжаловать через ЦБ РФ или в суде.

Кредитные каникулы: что это и как получить

Дополнительные услуги

Когда говорят о навязанных со стороны банка услугах, то, чаще всего, имеют в виду страховку. Когда человек приходит в банк за кредитом, требование о страховании высказывается безапелляционно. Либо стоимость полиса автоматически плюсуют к сумме займа, не спрашивая согласия, либо грозят в разы повысить процентную ставку при отказе от страховки. Растерянный клиент соглашается. И только дома осознает масштаб бедствия.

На такой случай предусмотрен «период охлаждения». Он составляет 2 недели после подписания договора. В течение этого времени заемщик вправе передумать и вернуть деньги за страховку — для этого нужно написать заявление и подать его в страховую компанию. После рассмотрения и вынесения положительного решения средства зачислят на банковский счет, а как ими распорядиться — решать заемщику. Он может направить их на погашение части кредита либо воспользоваться в личных целях.

Одновременно гражданин вправе подать в суд на банк. Решение будет на стороне истца, если удастся доказать, что согласия на дополнительную услугу никто не спрашивал, или ее навязали при выдаче кредита.

Отказ в возврате средств при досрочном погашении займа

Если заемщик досрочно закрыл кредит, то он вправе отказаться от услуг, которые предварительно оплатил, но их ему фактически не оказали — об этом написал Верховный суд в Обзоре 2018 года. При грамотно выстроенном судебном процессе гражданин может рассчитывать на штраф от банка в размере 50% от суммы требований и компенсацию морального вреда.

Списание заемных средств в счет долга

Рассмотрим ситуацию. Клиент банка получил дебетовую карту без овердрафта, то есть без возможности пользоваться заемным лимитом по принципу кредитки. Приставы арестовали счет за долги, банк получил требование о направлении поступающих средств на погашение задолженности. Из-за подключенной по умолчанию опции овердрафта, о которой клиента не уведомили, в счет долга пошли заемные деньги.

Когда должник не смог расплатиться, банк решил подать на него в суд. Это реальное дело, которое закончилось победой заемщика в ВС РФ. Причина: подключение овердрафта должно быть предусмотрено договором. В противном случае, при самовольном предоставлении заемных средств требовать их назад нельзя.

Гарант.ру: ВС РФ: списание банками долгов с пустых дебетовых карт противоречит закону

Отказ в закрытии вклада

Банки не любят терять клиентов и всеми силами стремятся удержать их. Когда человек обращается с желанием закрыть вклад с начисленными процентами, в ход идут различные причины отказа. В кассе нет нужной суммы, нужно обсудить ситуацию с менеджером — что угодно, лишь бы затянуть нежелательное действие. Это прямое нарушение ст. 837 ГК РФ, по которой банк обязан без промедлений выдать вклад или его часть по требованию вкладчика. В противном случае клиент вправе обратиться с исковым заявлением в суд.

Необоснованный штраф

Каждый заемщик должен запомнить: обязательства перед банком считаются исполненными в момент оплаты очередного взноса. Информация особенно актуальна в отношении кредитов, которые не списываются со счета автоматически каждый месяц. Может случиться, что заемщик внесет средства в последний рабочий день, а поступят они в кредитную организацию только после выходных или праздников. В такой ситуации начисление процентов за просрочку, порча кредитной истории и штрафы незаконны. Если банк совершает правонарушение, или клиент уже оплатил незаконный штраф, то это повод подать в суд.

Реклама без разрешения

Если клиенту банка регулярно поступает раздражающая реклама услуг и навязчивые звонки, стоит поинтересоваться, как они получили персональные данные. В договоре всегда есть сноска о согласии использования номера телефона и прочих сведений. Но и в этом случае есть возможность прекратить поток информации. Для этого необходимо подать в кредитную организацию заявление об отзыве персональных данных. Если и это не поможет, то защититься поможет суд. Там можно претендовать даже на компенсацию морального ущерба — но только если получится доказать его наличие.

Как отозвать свои персональные данные из банка

Банкротство физлица

При отсутствии возможности выполнять финансовые обязательства граждане вправе списать их через банкротство. Только этот вариант позволяет избавиться от неподъемных кредитов, кредитных карт, долгов по распискам и ЖКХ с минимальными последствиями. Остальные способы, например, кредитные каникулы, рефинансирование, реструктуризация только снижают долговую нагрузку и временно приостанавливают выплаты.

Если должник подходит под критерии банкротства, ему следует подать заявление в арбитражный суд. Банк выступит не в роли ответчика, как в обычных судебных процессах, а кредитора. Взыскать с него даже при наличии оснований ничего не получится, но главный бонус банкротства — списание задолженности, того стоит.

Тест Признают ли Вас банкротом? Пройти тест

Если долги невелики, а имущества для взыскания у должника нет, можно обанкротиться через МФЦ. Банкротство без суда проходит быстрее и проще, но из-за особенностей процедуры гарантировать положительный исход невозможно. Кредиторы вправе в любой момент на протяжении полугода подать в суд и инициировать исполнительное производство. Тогда внесудебное банкротство прервется, и должнику придется самому обращаться в суд.

Банкротство физических лиц в 2024 году: пошаговая инструкция

Как подготовить к суду

Прежде, чем подать на банк в суд, важно грамотно провести досудебную претензионную работу. Она заключается в направлении письма с указанием нарушенных пунктов закона и требований. Отметим, что банки часто соглашаются с доводами клиента и идут навстречу, особенно если понимают, что проиграют в суде.

Даже если попытка договориться без суда не принесет результата, она будет полезна по нескольким причинам:

переписка с банком — обязательное условие для выхода в суд. Она подтвердит добросовестность истца;

банк может частично согласиться с доводами: сделать перерасчет процентов, списать штраф, предложить рефинансирование по сниженной ставке;

письма послужат доказательствами в судебном разбирательстве.

По некоторым основаниям гражданин вправе сразу подать в суд. Чтобы выбрать правильную стратегию защиты интересов, стоит обратиться за консультацией к юристу. Специалист проанализирует ситуацию и разработает наиболее эффективную тактику ведения дела, в том числе определит:

-

предмет спора и сумму исковых требований. В иске можно требовать взыскания денежных средств и морального вреда, отмены противоправных решений, расторжения или изменения условий договора;

-

подсудность;

-

круг ответчиков;

-

доказательства, которые предстоит собрать для суда.

Соблюдение этих пунктов — залог принятия искового заявления с первой попытки и успешного рассмотрения дела.

Как и куда подать иск

Самый удобный способ судиться с банком — нанять представителя через оформление нотариальной доверенности. Он самостоятельно будет заниматься бумажными вопросами, составит заявление и направит его:

в канцелярию суда;

заказным письмом по почте;

на сайте «Мой арбитр» — по арбитражным делам;

на сайтах судов или ГАС «Правосудие».

Чтобы подать иск удаленно, потребуется ЭЦП или учетная запись на Госуслугах.

Как же определить, куда подавать иск в конкретном случае? Для этого необходимо знать правила подсудности:

-

Юрлица и ИП по экономическим спорам судятся в арбитражных судах. Туда же следует подавать заявление на банкротство.

-

Иски о защите прав потребителей ценой до 100 000 рублей, дела о выдаче судебного приказа, а также иные дела на сумму до 50 0000 рублей рассматривают мировые суды.

-

Остальные споры, которые выходят за пределы полномочий мирового суда, проходят в районных.

Следующий шаг — определить, в какой конкретно мировой или районный суд подавать иск. Если речь идет о споре с банком, истец может обратиться в суд по своему месту жительства. В остальных случаях придется судиться по адресу ответчика.

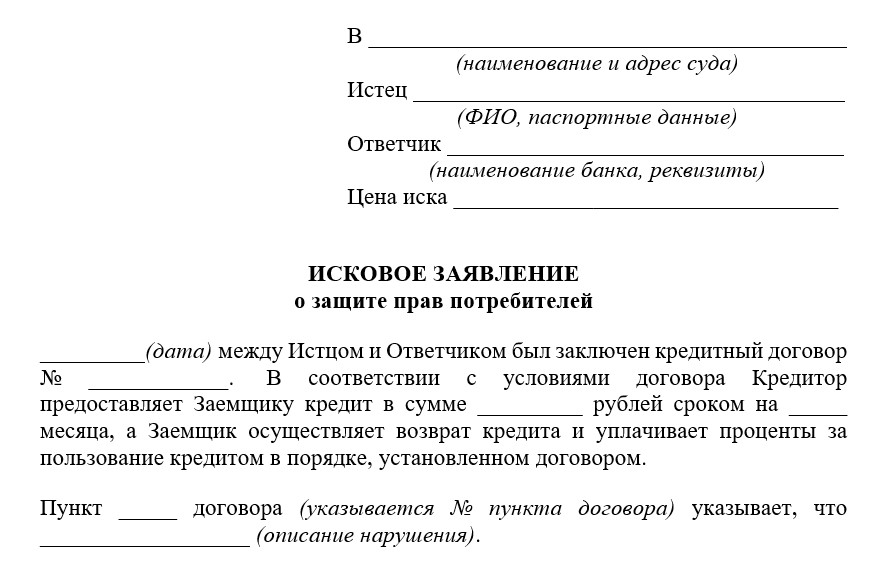

Что писать в исковом заявлении: образец иска

Стандартный иск на банк содержит несколько обязательных пунктов:

наименование суда;

сведения об участниках дела;

цена иска с приложением расчета;

описание обязательств, по которым возник спор, а также допущенных нарушений;

ссылки на нормативные акты, которые обосновывают правоту истца;

требования;

перечень приложений;

дата и подпись заявителя.

Составить иск самостоятельно непросто, но мы предлагаем воспользоваться примером от профессиональных юристов. Скачать образец иска вы можете на сайте. А если возникнут затруднения, обратиться за помощью к юристу.

Не забудьте приложить к заявлению:

копии иска для предоставления всем участникам процесса;

квитанцию об оплате госпошлины. Дела о защите прав потребителей суды рассматривают бесплатно;

копии паспорта, договора с банком, дополнительных соглашений;

переписку с банком в ходе досудебного урегулирования спора;

расчет суммы иска;

доверенность представителя;

доказательства по делу: платежки, выписки со счета и прочие документы.

Если иск составлен правильно, а собранные документы обосновывают требования истца, то можно рассчитывать на положительное решение.

Вопрос-ответ

Банкротство подходит каждому гражданину, попавшему в сложную жизненную ситуацию и не способного исполнять финансовые обязательства. Когда долги достигают полумиллиона рублей, а просрочки — 3 месяцев, возникает обязанность подать в суд и списать задолженность. Есть еще несколько условий. О них читайте в статье.

К заявлению о банкротстве прилагаются документы, которые доказывают правоотношения с банком, а также свидетельствуют об ухудшении финансового положения должника. Это могут быть справки о доходе, выписки из истории болезни, документы о постановке на учет в качестве безработного. Подробнее читайте здесь.

Точно не стоит прятаться от банка и игнорировать требования. Так должник только ухудшит ситуацию. Наоборот, стоит активно взаимодействовать и предлагать варианты решения проблемы. Если достичь компромисса не получается, стоит рассмотреть вариант банкротства физлица. Подробности — здесь.

Калькулятор сформирует полный пакет документов конкретно для вашего случая

Онлайн-калькулятор банкротства поможет рассчитать стоимость процедуры и получить полный список подтверждающей документации для суда. Почему для расчета цены банкротства нужны ответы именно на эти 4 вопроса:

- Суммарная задолженность с учетом штрафов и процентов нужна для подбора способа банкротства — через суд или МФЦ.

- По адресу регистрации определяется суд, который будет рассматривать дело.

- Информация о вашей собственности поможет определить не только срок процедуры, но и заранее узнать, какое имущество не тронут, а какое могут реализовать.

- Информация о кредиторах нужна для того, чтобы точно сказать, какие долги банкротство спишет, а какие придется дальше платить.

Для получения результата пройдите тест до конца и нажмите кнопку «Смотреть результат» или закажите бесплатную консультацию .

Необходимые документы по банкротству

- Паспорт

- Страховой номер индивидуального лицевого счета (СНИЛС)

- Свидетельство о постановке физилица на учет в налоговый орган (ИНН)

- Справки 2-НДФЛ за трехлетний период

- Сведения об иных официальных источниках дохода (не заработная плата) за трехлетний период

- Выписка за трёхлетний период и справки об остатке на всех имеющихся счетах

- Документы, подтверждающие наличие или отсутствие у гражданина статуса индивидуального предпринимателя (справка из налогового органа)

- Выписка из ЕГРЮЛ, учредителя ООО (общества с ограниченной ответственностью)

- Выписка из ЕГРН

- Справка из пенсионного фонда о состоянии индивидуального лицевого счета

- Свидетельство о заключении/расторжении брака

- Свидетельство о рождении детей (несовершеннолетних на момент подачи заявления)

- Копии заявления о признании несостоятельным (банкротом), рассылаются каждому кредитору

- Доказательство направления копии заявления кредиторам: почтовые квитанции, расписки о вручении, почтовые уведомления

- Доказательство внесения на депозитный счет Арбитражного суда денежных средств для оплаты вознаграждения финансовому управляющему (25 000 руб.)

- Свидетельство о праве собственности на объект недвижимости

- Паспорт транспортного средства (ПТС)

- Договор купли – продажи (дарения) транспортного средства

- Договор купли – продажи (дарения) квартиры

- Договор купли – продажи ООО, ценных бумаг

- Договор займа / кредитный договор

- Договор поручительства

- Выписка из банка о наличии задолженности и сроках неисполнения обязательств

- Решение суда о взыскании задолженности

- Постановление о возбуждении исполнительного производства

- Постановление о прекращении исполнительного производства

- Долговая расписка

- Акт приема-передачи денежных средств

- Сведения из реестра о наличии акций

Возможна рассрочка .

-

Выработаем стратегию банкротства.

Просчитаем риски, сохраним имущество, выведем доходы, сократим срок процедуры настолько, насколько это возможно.

-

Соберем документы и подадим заявление в суд.

Вам не придется никуда ходить и часами сидеть в очередях ради получения одной бумажки. Большинство документов мы получим онлайн.

-

Юрист представит ваши интересы.

Вам не потребуется посещать судебные заседания, и отвечать на вопросы судьи. Это сделает персональный юрист, который будет с вами от начала и до конца процедуры. Удобно, когда делом занимается один человек и не приходится объяснять нюансы каждый раз заново.

-

Арбитражный управляющий будет вести дело.

Его роль крайне важна: от того, чью позицию представляет управляющий в процедуре, зависит исход процесса. Ваши интересы превыше всего.

-

Спишем долги и получим законное подтверждение — решение суда.

Клиенты НЦБ застрахованы от несписания задолженности — если мы проиграем дело, АльфаСтрахование возместит ущерб. К слову, таких ситуаций еще не было в нашей практике с 2015 года.

Возможна рассрочка до 12 месяцев.

За что вы платите?

Мы выделим вам персонального юриста, который:

- за 2 недели соберет необходимый пакет документов;

- за 1-2 дня подготовит и подаст заявление в суд;

- будет представлять ваши интересы в суде;

- убедит суд в вашей добросовестности

- добьется принятия судом решения о признании вас банкротом.

Обратите внимание: предоставление услуг только юриста, без арбитражного управляющего, не гарантирует 100% списание задолженности — риски несписания остаются.

Участие в процедуре банкротства финансового (арбитражного) управляющего прописано в законе. Уже в заявлении на банкротство должник обязан указать СРО, из членов которого суд утвердит кандидатуру управляющего. Поэтому идти на банкротство, заранее не договорившись с арбитражным управляющим, нецелесообразно.

Возможна рассрочка до 12 месяцев.

За что вы платите?

Участие арбитражного управляющего из нашей команды гарантирует:

- утверждение судьей кандидатуры арбитражного управляющего, который будет работать в ваших интересах;

- сохранение в процедуре банкротства ежемесячного дохода;

- сохранение и защиту имущества от кредиторов;

- освобождение от долговых обязательств на основании финансового отчета, который предоставит суду управляющий.

Мы учитываем особенности и возможные риски каждого дела, в первую очередь работая в интересах наших клиентов. Если вы уже начали процедуру банкротства, но процесс «тормозится» из-за отсутствия арбитражного управляющего, мы готовы предоставить отдельную услугу.

Не наступайте на чужие грабли. Должники, желая сэкономить на юристе, самостоятельно подают на банкротство. Как следствие — допускают в заявлении ошибки и их дела оставляют без движения. Исключить риски при банкротстве возможно, заказав комплексное сопровождение процедуры юристом и арбитражным управляющим из одной компании.

Ого! А почему не бесплатно?

Во-первых, не забывайте про обязательные платежи. Придется оплатить: госпошлину (300 руб.), депозит суда (25 000 руб.), почтовые расходы, публикации в газете «Коммерсант» и на ЕФРСБ и т.д.

Во-вторых, участие в процедуре банкротства финансового (арбитражного) управляющего прописано в законе. АУ назначает суд и депозит после завершения процедуры поступит на счет управляющего в качестве вознаграждения, но, кроме этого, он вправе сам назначить дополнительную стоимость своих услуг.

В-третьих, экономия на юридическом сопровождении рискует обернуться несписанием долгов или введением «не той» процедуры, что удвоит расходы на депозит суда.

Поэтому, если вы юридически не подкованы, у вас нет опыта ведения банкротных дел, безопаснее и выгоднее с финансовой точки зрения доверить процедуру банкротства профессионалам, которые смогут грамотно выстроить линию представления ваших интересов.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

+12000

+12000