Коротко о главном

Расчет суммы долга в суде имеет ключевое значение. Именно эти деньги будут взыскивать с должника по кредитному или договору заема. В его интересах проверить обоснованность требований, представленных в иске. Если кредитор накинул пеню, не оговоренную соглашением, или «забыл» о получении нескольких траншей от должника, то ответчик вправе рассчитать и предоставить суду контррасчеты. Важно доказать снижение суммы задолженности: сослаться на неправомерность начисления процентов, истечение срока давности или частичную выплату кредита. Как делать расчет и предоставить его в суд — рассказали дальше в статье.

Что такое расчет для суда

Если заемщик не платит по кредиту, банк вправе обратиться за взысканием в суд. В исковом заявлении он указывает требования и обязан обосновать:

наличие долговых обязательств ответчика — кредитным договором;

просрочки по кредиту — выписками о поступлениях или отсутствии платежей;

суммы задолженности — расчетом долга.

Предварительно финансовая организация проводит работу с должником и пытается договориться. Предлагает реструктуризацию и рефинансирование, убеждает вернуться в график платежей. Все это часть процедуры досудебного взыскания и возможность получить от должника признание суммы задолженности. В этом случае взыскать деньги будет проще, а ответчику оспорить требования — наоборот, сложнее.

Рекомендуем не подписывать никаких документов и не отправлять писем банку без консультации юриста. Самостоятельно рассчитать задолженность тяжело: можно упустить неправомерные неустойки, комиссии, штрафы, что сыграет на руку истцу. Стоит доверить это профессионалу.

Банк рассчитывает задолженность на основе кредитного договора, графика платежей и выписок о поступлениях средств по правилам ГК РФ. Должник вправе:

ознакомиться с расчетом до судебного разбирательства;

согласиться с требованиями — тогда контры не требуются. Ответчик может вообще не участвовать в заседании и ждать исполнительного листа, который пристав отправит на работу;

оспорить сумму задолженности в контррасчете — в этом случае следует обязательно подготовить доказательства, участвовать в судебных прениях и обосновывать позицию при сопровождении грамотного юриста.

Какие еще документы получит должник до суда

Помимо информации о рассчитанной задолженности, до суда должник получит:

претензию с требованием вернуть долг и предупреждением о судебном разбирательстве — формальность, которую банк представит как попытку мирно урегулировать спор;

уведомление о направлении иска — если должник не идет на контакт, финансовая организация ставит его в известность, что выходит в суд;

исковое заявление — чтобы должник ознакомился с требованиями и мог отреагировать контррасчетом.

Когда банк обращается в суд

Судебное разбирательство не обязательный исход спора. У банка есть и другие варианты выхода из ситуации:

-

Договориться с должником. Банки всегда идут навстречу заемщикам, попавшим в сложное положение. Если кормилец умер, или сократили на работе, можно рассчитывать на кредитные каникулы, воспользоваться предложениями о рефинансировании или реструктуризации кредита.

-

Подать на банкротство заемщика, если задолженность более полумиллиона рублей, а просрочки составили от 3 месяцев. В этом случае имущество должника реализуют и этими средствами погасят часть долга. Но банки редко идут на такой шаг. Банкротство для них затратно, хлопотно и невыгодно. Зато для должника это оптимальный выход из финансовой ямы: единственное жилье останется у владельца, кредиты спишут, а банки утратят право требования.

-

Продать задолженность коллекторам. Для банка это удобное и довольно выгодное решение. Агентства оптом скупают долги заемщиков за несколько лет с большим дисконтом, а потом аналогично требуют возврата или подают в суд.

Банк обращается в суд в крайнем случае, когда договориться невозможно, или заемщик не признает долг. При этом право на судебное разбирательство наступает с первого дня просрочки по кредиту. Но должнику в течение нескольких месяцев дают шанс исправить положение, и только после этого принимают решение по взысканию долга.

Как понять, что дело пахнет судом

Часто должник узнает о судебном решении из расчетки, где удержали половину из заработной платы по исполнительному листу.

Истец обязан уведомить ответчика о подаче иска, но искать его не должен. Банк направляет документы по адресу, указанному в кредитном договоре. Если письмо потерялось, или адресат переехал, то о результатах суда станет известно постфактум.

Держать руку на пульсе и оставаться на связи с кредиторами — в интересах должника. Если игнорировать требования и не идти на компромиссы, то ждать приглашения в суд можно в любой момент, начиная с первого дня просрочки. Советуем опередить кредиторов и первым подать в суд на банкротство.

Когда нужен расчет долга

Банк может взыскать задолженность по кредиту двумя способами:

-

по судебному приказу;

-

через исковое заявление.

Предоставить расчетные данные по долгу он обязан в обоих случаях. Но правила направления контррасчета от ответчика значительно отличаются. Рассмотрим в деталях.

По судебному приказу

Судебные приказы выдают только по бесспорным требованиям. Неоплаченный кредит относится к таковым, так как заемщик подтверждает обязанность вернуть деньги, когда ставит подпись в договоре. Но банк вправе подать на получение судебного приказа, только если задолженность не превышает полмиллиона рублей. Когда условия соблюдены, события разворачиваются по схеме:

банк направляет в мировой суд заявление о выдаче приказа с приложением расчета задолженности, кредитного договора, графика платежей, выписок о поступлении средств и прочих подтверждающих документов;

судья рассматривает документы самостоятельно, без организации заседания и приглашения сторон;

суд выносит исполнительный документ и оповещает об этом должника;

у заемщика есть 10 дней, чтобы подать возражения и отменить судебный приказ.

Контррасчет делать необязательно, суд и без него отменит приказ — достаточно изложить свое несогласие на выплату задолженности. Главное — уложиться в 10-дневный срок. Когда должник подает возражение, требования автоматически перестают быть бесспорными, поэтому судебный приказ отменяют, независимо от обоснованности требований.

Но не стоит думать, что на этом все закончилось. За банком сохраняется право подать в суд в порядке стандартного искового производства, что он и сделает сразу после аннулирования судебного приказа.

В исковом производстве

Классическое исковое производство — это состязательный процесс, где стороны приводят доказательства и используют доводы, чтобы склонить суд на свою сторону. Если говорить о расчете задолженности, то истец и ответчик наделены следующими правами и обязанностями:

банк вместе с иском направляет в суд расчет, подтверждающий сумму требований;

должник знакомится с содержанием иска, приложениями, чтобы убедиться в правильности исчислений;

если есть ошибки, ответчик предоставляет суду контррасчет с документами, подтверждающими исправления.

Первоначальный расчет меняется в ходе процесса. К примеру, банк может добавить штраф за просрочку кредита за дни, пока идет судебное разбирательство. Для уточнения необходимо отдельное заявление и дополнительный расчет.

Часто расчет финансовой организации и контррасчет ответчика отличаются, но стороны вправе договориться и заключить мировое соглашение на комфортных условиях. Предположим, должник предлагает единовременно вернуть задолженность, но без штрафных санкций, а банк согласен пойти на уступки. Стороны заключают соглашение, суд его утверждает, дело закрывается. Если же договориться невозможно, то внимание уделяется доказательствам обоих расчетных документов. В итоге банк принимает мотивированное решение о взыскании наиболее обоснованной суммы.

Кто делает расчет

Рассчитать задолженность обязан истец, ведь именно он заявляет о требованиях в суде. Истцом выступает банк или коллекторское агентство, которое приобрело долг по договору цессии. У ответчика такой обязанности нет. Если он согласен с суммой или не стремится защищать свои права, то может не делать расчет. Тогда суд опирается только на цифры заявителя. Но когда должник настроен защищаться от необоснованных требований, ему нужно выполнить контррасчет, чтобы:

-

доказать, что долга нет — и предоставить платежки в банк;

-

снизить сумму задолженности, если срок давности обращения в суд истек;

-

уменьшить размер долга путем исправления ошибок в расчете финансовой организации;

-

убрать из суммы задолженности пени и штрафы.

Как рассчитать долг

Взыскание через суд для банков — стандартная процедура. Расчеты задолженностей поставлены на поток через специальные сервисы, а поэтому вероятность случайной ошибки минимальна. Больше упора должнику стоит сделать на требование о снижении пеней. В этом вопросе стоит проконсультироваться с юристом и доверить разработку стратегии защиты, а также грамотный расчет профессионалу.

Итак, чтобы рассчитать сумму долга, необходимо знать:

-

первоначальный размер кредита, процентную ставку, правила начисления пеней и штрафов;

-

график платежей — чтобы понимать, сколько дней просрочки допущено по каждому траншу;

-

даты внесения платежей и суммы — из банковских выписок и электронных платежек.

Важно учитывать, что потребуются сведения по платежам за каждый месяц. Чем больше просрочек допущено, тем объемнее получится контррасчет.

Когда использовать калькулятор

Если просрочка составляет пару месяцев, то все можно рассчитать вручную. Когда это невозможно, стоит воспользоваться онлайн калькулятором. Заранее уточните:

срок кредита и сумму;

процентную ставку;

схему начисления процентов;

оплаченные суммы и даты платежей;

суммы комиссий.

После ввода подробной информации по кредиту калькулятор выдаст остаток долга с учетом штрафных санкций. Эти сведения можно использовать для суда, но сначала стоит сравнить с суммой, предоставленной истцом. Дело в том, что при совпадении контррасчета с банковским смысла предоставлять документ суду нет. Фактически разногласия у сторон о сумме долга отсутствуют.

Образец расчета

Оформляется расчет как отдельный документ, в котором следует указать:

-

период расчета;

-

суммы платежей и начисленных процентов;

-

размер платежей, которые «потерялись» в банке;

-

разницу между итогами истца и ответчика.

При этом важен не только правильный подсчет, но и его подтверждение. Изложить доводы можно в заявлении, отзыве или возражении. Также следует приложить документы-доказательства:

-

Платежки, которые подтвердят регулярные выплаты в адрес финансовой организации.

-

Выписки по картам и счетам.

-

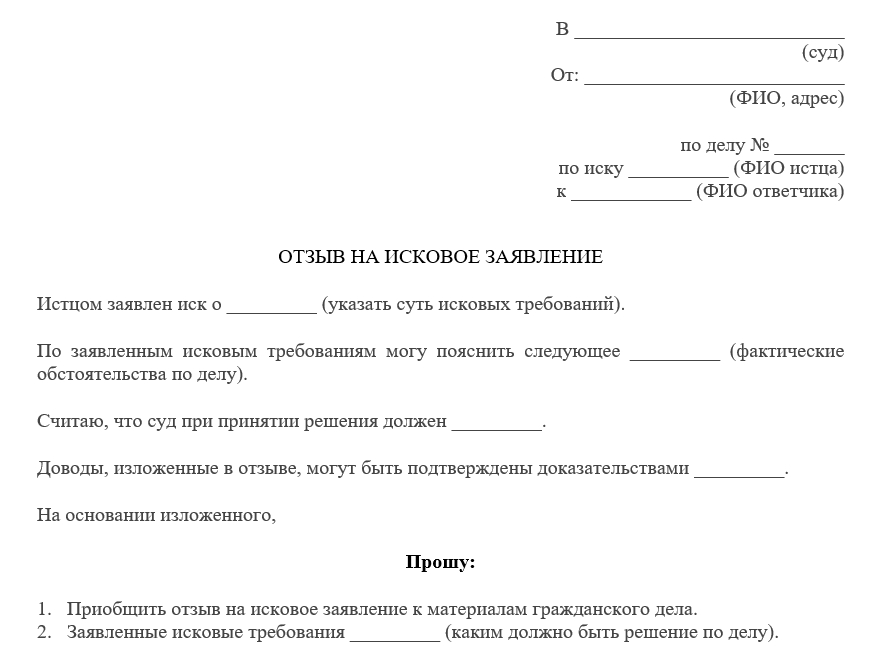

Контррасчет — особой формы документа нет. Готовый расчет можно вставить в отзыв на исковое заявление.

-

Письменные претензии банку с обоснованным несогласием с суммой долга.

Скачать образец отзыва на исковое заявление

В зависимости от обстоятельств конкретного дела, перечень примерный и может отличаться.

Пример расчета

Возьмем для примера ситуацию, когда заемщик перестал платить по кредиту. Банк обратился в суд с требованием взыскать задолженность в сумме 242,3 тысячи рублей. В качестве обоснования финансовая организация предоставила расчет:

-

основной долг — 199,75 тысяч рублей;

-

проценты — 35,25 тысяч рублей;

-

пени за просрочку платежей — 4,3 тысячи рублей.

Как получились такие суммы? Кредитным договором установлены штрафы:

-

за первый пропуск — 300 рублей;

-

за следующие — 1 000 рублей.

Процентная ставка по займу составляет 15%. Плюс банк требует компенсировать госпошлину в размере 3 000 рублей.

Это максимально упрощенный расчет, ведь в него могут входить страховой полис, изменения процентной ставки и прочие нюансы. Чтобы учесть все тонкости, советуем обратиться к юристу.

Что делать, если нет денег платить по кредиту

Стать должником может даже самый ответственный и добросовестный заемщик. В мире происходят кризисы, на предприятиях бывают сокращения, и человек теряет возможность в срок выполнять обязательства. Оптимально — договориться с заимодавцем без суда: попросить о кредитных каникулах или иных послаблениях, чтобы восстановить платежеспособность. После того, как суд вынесет решение, и исполнительный документ попадет к приставам, исправить ситуацию станет практически невозможно.

Единственный способ аннулировать финансовые обязательства — банкротство. Этот вариант подходит гражданам с задолженностью от 500 тысяч рублей и просрочками более 3 месяцев. Финансовый управляющий проведет реализацию имущества, частично погасит кредит, а суд спишет оставшийся долг. При этом за банкротом сохраняется единственное жилье и набор имущества, защищенного ст. 446 ГПК РФ.

Важно подобрать грамотного юриста, который проведет банкротство с минимальными издержками и без рисков для должника. Тогда кредит получится аннулировать без серьезных последствий.

Тест Признают ли Вас банкротом? Пройти тест

Вопрос-ответ

В процессе развода делятся не только ценности, но и долги. Суд разобьет кредит пополам, независимо от того, кто его брал. Единственный нюанс: претензии будут предъявлять к заемщику, а он уже может взыскать половину выплаченного с бывшего супруга. Подробности — здесь.

Надеяться на случай не стоит. Банки строго следят за сроками давности и подают в суд в последний момент, чтобы «накопить» максимум санкций. Зато банкротство — полностью контролируемый процесс, когда делом занимается профильный юрист. Лучше подать в суд и списать задолженность, чем рассчитывать на удачу. Подробнее — читайте в статье.

Списать долги через суд могут должники, соответствующие признакам неплатежеспособности. Если задолженность больше полумиллиона рублей, просрочки — от 3 месяцев, а долговая сумма превышает стоимость имущества, можно претендовать на аннулирование финансовых обязательств. Как это сделать — читайте здесь.

Калькулятор сформирует полный пакет документов конкретно для вашего случая

Онлайн-калькулятор банкротства поможет рассчитать стоимость процедуры и получить полный список подтверждающей документации для суда. Почему для расчета цены банкротства нужны ответы именно на эти 4 вопроса:

- Суммарная задолженность с учетом штрафов и процентов нужна для подбора способа банкротства — через суд или МФЦ.

- По адресу регистрации определяется суд, который будет рассматривать дело.

- Информация о вашей собственности поможет определить не только срок процедуры, но и заранее узнать, какое имущество не тронут, а какое могут реализовать.

- Информация о кредиторах нужна для того, чтобы точно сказать, какие долги банкротство спишет, а какие придется дальше платить.

Для получения результата пройдите тест до конца и нажмите кнопку «Смотреть результат» или закажите бесплатную консультацию .

Необходимые документы по банкротству

- Паспорт

- Страховой номер индивидуального лицевого счета (СНИЛС)

- Свидетельство о постановке физилица на учет в налоговый орган (ИНН)

- Справки 2-НДФЛ за трехлетний период

- Сведения об иных официальных источниках дохода (не заработная плата) за трехлетний период

- Выписка за трёхлетний период и справки об остатке на всех имеющихся счетах

- Документы, подтверждающие наличие или отсутствие у гражданина статуса индивидуального предпринимателя (справка из налогового органа)

- Выписка из ЕГРЮЛ, учредителя ООО (общества с ограниченной ответственностью)

- Выписка из ЕГРН

- Справка из пенсионного фонда о состоянии индивидуального лицевого счета

- Свидетельство о заключении/расторжении брака

- Свидетельство о рождении детей (несовершеннолетних на момент подачи заявления)

- Копии заявления о признании несостоятельным (банкротом), рассылаются каждому кредитору

- Доказательство направления копии заявления кредиторам: почтовые квитанции, расписки о вручении, почтовые уведомления

- Доказательство внесения на депозитный счет Арбитражного суда денежных средств для оплаты вознаграждения финансовому управляющему (25 000 руб.)

- Свидетельство о праве собственности на объект недвижимости

- Паспорт транспортного средства (ПТС)

- Договор купли – продажи (дарения) транспортного средства

- Договор купли – продажи (дарения) квартиры

- Договор купли – продажи ООО, ценных бумаг

- Договор займа / кредитный договор

- Договор поручительства

- Выписка из банка о наличии задолженности и сроках неисполнения обязательств

- Решение суда о взыскании задолженности

- Постановление о возбуждении исполнительного производства

- Постановление о прекращении исполнительного производства

- Долговая расписка

- Акт приема-передачи денежных средств

- Сведения из реестра о наличии акций

Возможна рассрочка .

-

Выработаем стратегию банкротства.

Просчитаем риски, сохраним имущество, выведем доходы, сократим срок процедуры настолько, насколько это возможно.

-

Соберем документы и подадим заявление в суд.

Вам не придется никуда ходить и часами сидеть в очередях ради получения одной бумажки. Большинство документов мы получим онлайн.

-

Юрист представит ваши интересы.

Вам не потребуется посещать судебные заседания, и отвечать на вопросы судьи. Это сделает персональный юрист, который будет с вами от начала и до конца процедуры. Удобно, когда делом занимается один человек и не приходится объяснять нюансы каждый раз заново.

-

Арбитражный управляющий будет вести дело.

Его роль крайне важна: от того, чью позицию представляет управляющий в процедуре, зависит исход процесса. Ваши интересы превыше всего.

-

Спишем долги и получим законное подтверждение — решение суда.

Клиенты НЦБ застрахованы от несписания задолженности — если мы проиграем дело, АльфаСтрахование возместит ущерб. К слову, таких ситуаций еще не было в нашей практике с 2015 года.

Возможна рассрочка до 12 месяцев.

За что вы платите?

Мы выделим вам персонального юриста, который:

- за 2 недели соберет необходимый пакет документов;

- за 1-2 дня подготовит и подаст заявление в суд;

- будет представлять ваши интересы в суде;

- убедит суд в вашей добросовестности

- добьется принятия судом решения о признании вас банкротом.

Обратите внимание: предоставление услуг только юриста, без арбитражного управляющего, не гарантирует 100% списание задолженности — риски несписания остаются.

Участие в процедуре банкротства финансового (арбитражного) управляющего прописано в законе. Уже в заявлении на банкротство должник обязан указать СРО, из членов которого суд утвердит кандидатуру управляющего. Поэтому идти на банкротство, заранее не договорившись с арбитражным управляющим, нецелесообразно.

Возможна рассрочка до 12 месяцев.

За что вы платите?

Участие арбитражного управляющего из нашей команды гарантирует:

- утверждение судьей кандидатуры арбитражного управляющего, который будет работать в ваших интересах;

- сохранение в процедуре банкротства ежемесячного дохода;

- сохранение и защиту имущества от кредиторов;

- освобождение от долговых обязательств на основании финансового отчета, который предоставит суду управляющий.

Мы учитываем особенности и возможные риски каждого дела, в первую очередь работая в интересах наших клиентов. Если вы уже начали процедуру банкротства, но процесс «тормозится» из-за отсутствия арбитражного управляющего, мы готовы предоставить отдельную услугу.

Не наступайте на чужие грабли. Должники, желая сэкономить на юристе, самостоятельно подают на банкротство. Как следствие — допускают в заявлении ошибки и их дела оставляют без движения. Исключить риски при банкротстве возможно, заказав комплексное сопровождение процедуры юристом и арбитражным управляющим из одной компании.

Ого! А почему не бесплатно?

Во-первых, не забывайте про обязательные платежи. Придется оплатить: госпошлину (300 руб.), депозит суда (25 000 руб.), почтовые расходы, публикации в газете «Коммерсант» и на ЕФРСБ и т.д.

Во-вторых, участие в процедуре банкротства финансового (арбитражного) управляющего прописано в законе. АУ назначает суд и депозит после завершения процедуры поступит на счет управляющего в качестве вознаграждения, но, кроме этого, он вправе сам назначить дополнительную стоимость своих услуг.

В-третьих, экономия на юридическом сопровождении рискует обернуться несписанием долгов или введением «не той» процедуры, что удвоит расходы на депозит суда.

Поэтому, если вы юридически не подкованы, у вас нет опыта ведения банкротных дел, безопаснее и выгоднее с финансовой точки зрения доверить процедуру банкротства профессионалам, которые смогут грамотно выстроить линию представления ваших интересов.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

+12000

+12000