Коротко о главном

Ежегодно тысячи российских компаний признаются банкротами и ликвидируются. Иногда они сами инициируют этот процесс, но чаще должников банкротят кредиторы и налоговые органы. В любом случае подателю заявления о банкротстве юрлица важно понимать, наличие каких признаков неплатёжеспособности нужно доказать суду, как проходит эта процедура и какие последствия за собой влечёт. В статье рассматриваем подробно все эти аспекты.

Когда юридическому лицу грозит банкротство

Под банкротством понимается такое состояние организации, при котором она не может исполнять все принятые на себя финансовые обязательства – перед контрагентами, банками и другими кредиторами, перед персоналом и бюджетом.

Причём такое положение должно проявляться в определённых признаках. Ведь само по себе наличие просрочки исполнения обязательств не всегда свидетельствует о неплатёжеспособности юрлица.

Иначе говоря, банкротство – это всегда следствие возникновения долгов, но не каждый долг – это основание для признания компании банкротом.

Процедура регулируется отдельным федеральным законом №127-ФЗ, где в том числе описаны признаки финансовой несостоятельности должников.

Федеральный закон №127-ФЗ от 26.10.2002 «О несостоятельности (банкротстве)»

Поскольку банкротство приводит к серьёзным последствиям, вплоть до утраты компанией всех активов и её ликвидации, процедура всегда проходит через арбитражный суд. Он выступает гарантом соблюдения баланса интересов всех участников процесса.

Кроме того, на каждой стадии банкротного дела участвует утверждённый судом арбитражный управляющий, выполняющий роль модератора всех событий и связующего звена между кредиторами, должником и другими вовлечёнными лицами.

Кто такой арбитражный управляющий, и сколько ему нужно заплатить

При этом инициировать признание организации банкротом может любое заинтересованное лицо:

кредитор;

налоговая инспекция или другой уполномоченный госорган;

сама компания-должник;

сотрудник или группа сотрудников организации, перед которыми у неё есть долг по заработной плате.

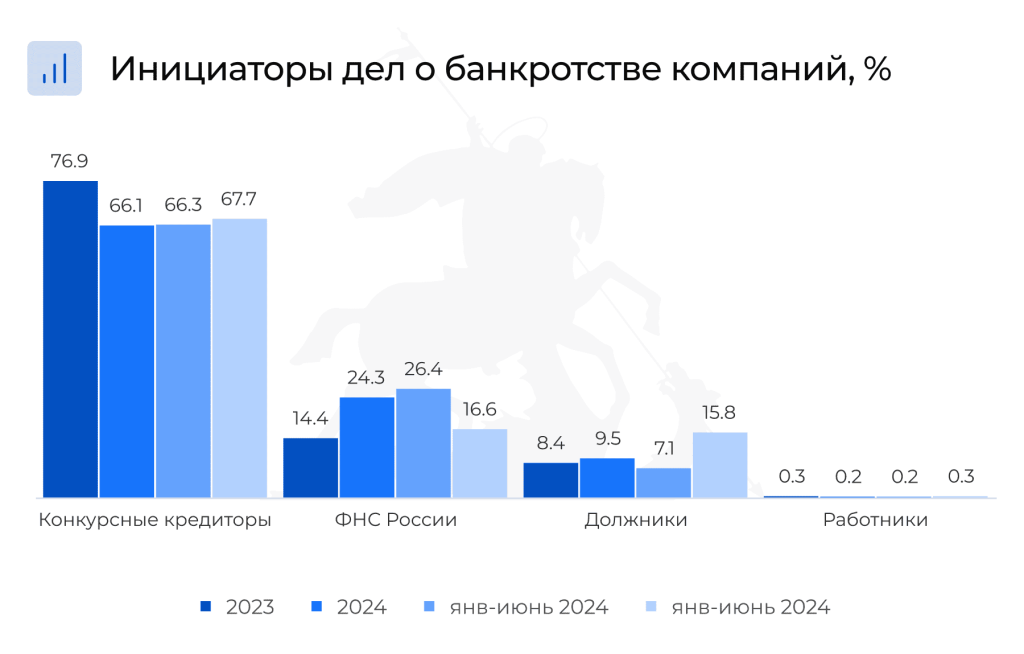

Чаще всего заявления о несостоятельности юридических лиц в арбитраж подают кредиторы, об этом свидетельствует официальная статистика портала «Федресурс»:

Признаки банкротства юрлица

В законе определены «рамочные» формальные критерии, по которым устанавливается неплатёжеспособность организации:

требования к компании должны составлять как минимум 2 миллиона рублей (ст. 6 закона №127-ФЗ);

просрочка исполнения должна затянуться на 3 месяца (ст. 3 закона №127-ФЗ).

В сумме обязательств не учитываются штрафные санкции и отдельные специфические долги, но в неё включаются проценты, подлежащие уплате должником (ст. 4 закона №127-ФЗ).

При этом в зависимости от того, кто является инициатором банкротного процесса, существуют некоторые различия в том, как подтверждаются признаки неплатёжеспособности юрлица:

Кредиторы, сотрудники и ФНС получают право подать в арбитраж заявление о банкротстве должника при наличии на руках вступившего в силу судебного решения, которое подтверждает существование задолженности (ст. 7 закона №127-ФЗ).

Исключение сделано для кредитных организаций, кредитного управляющего и корпорации «ВЭБ.РФ», которым подтверждать свои требования к должнику судебным актом не нужно.

Кроме того, ФНС имеет право инициировать признание налогоплательщика банкротом на основании неисполненного тем в течение 30 дней решения о взыскании задолженности, вынесенного налоговой службой или таможенным органом во внесудебном порядке.

Должник в ряде случаев обязан инициировать возбуждение дела о своём банкротстве, если понимает, что становится неплатёжеспособным. Ситуации, когда это необходимо сделать, перечислены в ст. 9 закона №127-ФЗ. К ним относятся в том числе следующие обстоятельства:

Расчёты с одним или несколькими кредиторами повлекут за собой невозможность исполнения финансовых обязательств перед остальными.

Компания более чем на 3 месяца задерживает выплату зарплаты персоналу из-за финансовых проблем.

Долги организации таковы, что если из-за них на активы юрлица будет обращено взыскание, это значительно осложнит ведение бизнеса в нормальном режиме. Или имущества компании вообще недостаточно для погашения всех задолженностей.

В перечисленных случаях руководство юридического лица должно позаботиться о подаче заявления в арбитраж в течение месяца с момента возникновения признаков банкротного состояния. В противном случае менеджменту грозят серьёзные неприятности, о которых поговорим ниже.

Если же проявления несостоятельности были обнаружены в процессе ликвидации компании, ликвидатор обязан обратиться с заявлением в арбитраж в течение 10 дней.

При этом, даже если очевидных признаков банкротства у организации пока нет, но руководство предвидит их скорое и бесповоротное появление, у должника есть право инициировать своё банкротство (ст. 8 закона №127-ФЗ).

Как проходит банкротство компании

Перед обращением в суд заявитель обязан разместить в онлайн-реестре сообщение о своём намерении, как минимум за 15 дней до подачи заявления. Это требование касается кредиторов, сотрудников и самого должника и обеспечивает своевременное уведомление о запуске банкротного дела всех заинтересованных лиц. Для налоговой службы сделано исключение: она может разместить публикацию в течение 5 дней после подачи заявления.

Публикация о намерении подать заявление о банкротстве

Кроме того, третьи лица, инициирующие судебный процесс, обязаны предварительно оплатить пошлину. Её размер в сентябре 2024 года был увеличен с 6 до 100 тыс. руб. Самих же должников от оплаты госпошлины, наоборот, освободили (пп. 8 п. 1 ст. 333.21 НК РФ).

К обращению в арбитраж прикладываются документы, подтверждающие наличие у юрлица признаков несостоятельности. В частности, если заявление подаёт сам должник, в состав комплекта должны входить:

учредительные и регистрационные документы, выписка из ЕГРЮЛ;

перечни кредиторов и должников;

материалы, содержащие сведения об основаниях возникновения и суммах долгов (договоры, первичные документы, судебные акты и пр.);

бухгалтерский баланс;

отчёт об оценке активов компании (если есть);

протокол собрания участников общества с решением о запуске банкротного процесса;

почтовые квитанции об отправке копий заявления кредиторам;

документ, подтверждающий полномочия подписанта.

Если суд признаёт заявление обоснованным, он вводит первую банкротную процедуру. Всего их при банкротстве юрлица применяется пять, но не всегда все они фигурируют в одном деле:

Наблюдение – вводится практически всегда, кроме случаев, когда банкротится «безнадёжный» должник (отсутствующий, ликвидируемый и пр.). В ходе наблюдения назначенный судом временный управляющий анализирует положение компании, состав её долгов и активов. Он формирует реестр требований кредиторов и проводит их первое собрание, на котором отчитывается о результатах аудита. На основе этой информации кредиторы и суд принимают решение, какую следующую процедуру ввести – одну из оздоровительных или конкурсное производство.

Финансовое оздоровление и внешнее управление – это две реабилитационные стадии банкротства, которые вводятся, только если есть предпосылки к восстановлению платёжеспособности юрлица. Отличаются они тем, что:

в ходе первой процедуры руководство компании самостоятельно пытается вывести её из кризиса под контролем административного управляющего;

в процессе второй менеджмент отстраняется от дел, а реанимацией бизнеса занимается внешний управляющий, который получает полномочия руководителя организации.

Конкурсное производство – это этап, в начале которого юридическое лицо признаётся банкротом, а затем его активы включаются в конкурсную массу и реализуются. Вырученные средства направляются на расчёты с кредиторами и другими предъявителями требований к должнику. Проводит все эти мероприятия конкурсный управляющий.

Конкурсное производство заканчивается ликвидацией юрлица, о чём вносится соответствующая запись в ЕГРЮЛ на основании определения арбитражного суда.

Мировое соглашение – это специфическая процедура, которая применяется, если должнику и кредиторам удалось договориться об урегулировании задолженности. После заключения мирового соглашения и его утверждения судом дело о банкротстве прекращается.

Стадии банкротства юридического лица: какие процедуры применяются и от чего это зависит?

Последствия банкротства юридического лица

Чем закончится для компании банкротный процесс – зависит от того, по какому сценарию он развивается:

Если будет введена одна из оздоровительных процедур, в ходе которой должнику удастся рассчитаться с кредиторами, у него появляется возможность продолжить коммерческую деятельность.

Если дело дойдёт до конкурсного производства, о возобновлении бизнеса речи не идёт. Имущество компании будет распродано, сотрудники уволены, а сама организация ликвидирована.

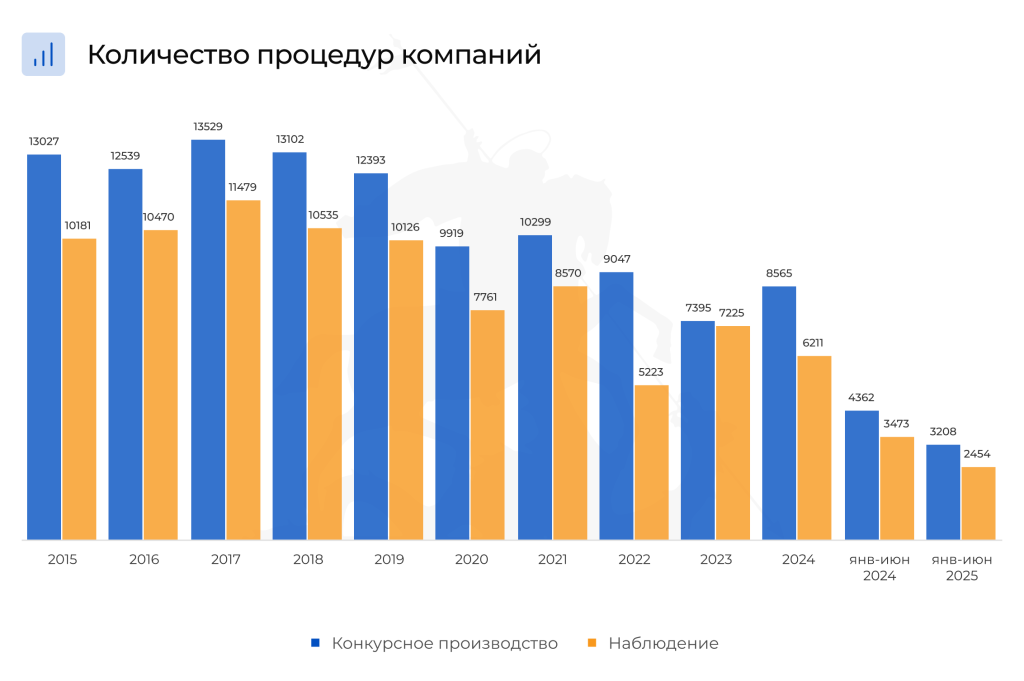

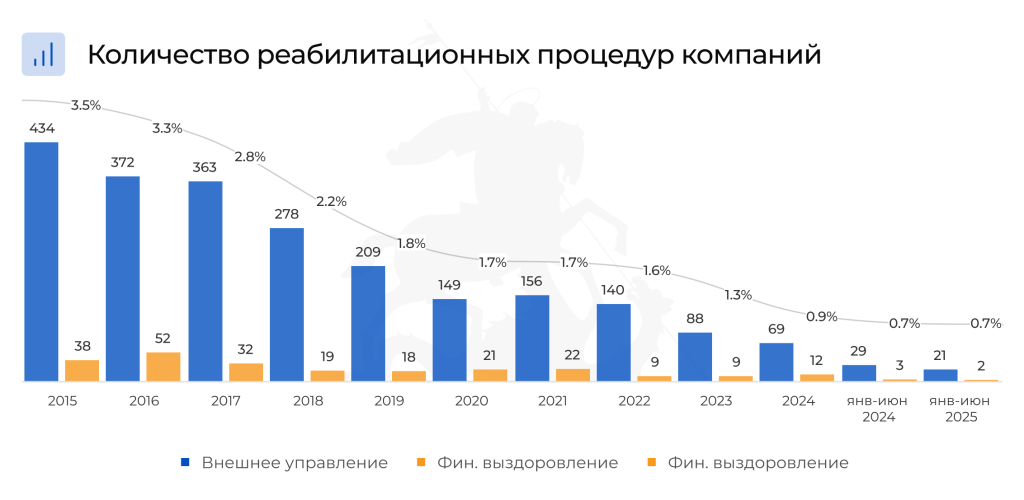

Надо сказать, что по состоянию на 2025 год институт корпоративного банкротства в России действует таким образом, что реабилитационные процедуры не пользуются большой популярностью. По статистике их вводится мизерное количество по сравнению с числом открывающихся конкурсных производств:

Однако для владельцев бизнеса ликвидация юрлица-банкрота – не всегда худший вариант. Иногда лучше избавиться от токсичного актива и «начать всё заново». Но действовать здесь нужно осторожно, поскольку в случае умышленного и недобросовестного – то есть во вред кредиторам и бюджету – перевода бизнеса в параллельную структуру, руководителям и владельцам компании-банкрота грозят серьёзные проблемы:

Привлечение к субсидиарной ответственности

Это возможно по двум основаниям:

Если менеджмент не позаботится о своевременной подаче заявления в арбитраж при возникновении признаков несостоятельности, о которых мы говорили ранее.

Если будет доказано, что юрлицо стало неплатёжеспособным в результате действий управленцев – например, заключения убыточных сделок и вывода ликвидных активов.

Что такое субсидиарная ответственность

Привлечение к «субсидиарке» означает, что после ликвидации компании-банкрота её долги будут не списаны, а переложены на плечи физических лиц, признанных ответственными за доведение юрлица до несостоятельности.

Здесь есть два дополнительных неприятных момента:

К субсидиарной ответственности могут привлечь не только генерального директора и собственников общества, но и других лиц, которые влияли на его состояние и получали выгоды, в том числе финансового директора, главного бухгалтера, других управленцев и даже родственников всех перечисленных лиц (детей, супругов и др.).

Субсидиарная ответственность учредителя и директора ООО

Долги по линии субсидиарной ответственности очень «жизнеспособны». Они не только могут переходить по наследству, но и по общему правилу не списываются в ходе личного банкротства контролирующего лица.

В Обзоре судебной практики от 18.06.2025 Верховный Суд РФ допустил, что физлицо-банкрота можно освободить от долгов по линии «субсидиарки». Но это возможно в особом случае, если будет доказано, что должник вёл себя добросовестно и не извлекал выгоды из действий, которые привели к неплатёжеспособности подконтрольной компании.

Как списать субсидиарную ответственность с физического лица

Привлечение к административной и уголовной ответственности

Для топ-менеджмента на сегодняшний день актуален целый ряд статей КоАП и УК РФ за должностные нарушения: от злоупотребления полномочиями до уклонения компании от погашения кредиторской задолженности.

Если говорить конкретно о банкротстве, применяются следующие статьи:

|

Основание |

Административная ответственность |

Уголовная ответственность |

|

Неправомерные действия в ходе банкротного процесса (сокрытие активов, подмена отчётности и др.) |

||

|

Преднамеренное банкротство (умышленное доведение компании до несостоятельности) |

Ч. 2 ст. 14.12 КоАП |

|

|

Фиктивное банкротство (искусственное придание юрлицу статуса неплатёжеспособного) |

Ч. 1 ст. 14.12 КоАП |

И в качестве «вишенки на торте» стоит упомянуть статью 61.13 закона №127-ФЗ, в соответствии с которой кредиторы вправе взыскивать с управленцев убытки, понесённые из-за нарушений руководством должника законодательства о банкротстве.

Из сказанного следует вывод: банкротство юридического лица – сложная и многогранная процедура, в которой имеет значение всё, от правильной интерпретации признаков неплатёжеспособности компании до грамотного поведения её руководителей перед запуском и в процессе банкротного дела.

Вопрос-ответ

Пока процедура банкротства не запущена, понять это можно по косвенным признакам: например, если контрагент начнёт допускать просрочки исполнения обязательств или в его корпоративной структуре будут происходить изменения, говорящие о сокращении объёма активов. Если есть предпосылки, также стоит следить, не является ли деловой партнёр ответчиком в судебных тяжбах (по картотеке арбитражных дел) и не возбуждены ли в его отношении исполнительные производства (по базе ФССП). Кроме того, полезную информацию можно найти на платформе «Прозрачный бизнес» и в других бесплатных или платных сервисах. Возбуждение и ход дела о банкротстве можно отслеживать по той же картотеке арбитража и реестру публикаций на портале «Федресурс».

Несмотря на ведение бизнеса, предприниматель банкротится не как юридическое лицо, а по аналогии с физическим лицом, – но с участием как его личных, так и коммерческих долгов и активов. Кредиторы могут возбудить банкротство ИП, если требования к нему составляют от 500 000 руб., а просрочка исполнения достигла 3 месяцев. Сам коммерсант может объявить себя банкротом без привязки к этим лимитам, если готов доказать свою неплатёжеспособность. О порядке и особенностях банкротства ИП – рассказываем в отдельном материале.

Подобные сделки рискованны тем, что в ходе банкротства могут быть оспорены и признаны недействительными – по общим гражданско-правовым основаниям или по специальным, предусмотренным законом №127-ФЗ.

Калькулятор сформирует полный пакет документов конкретно для вашего случая

Онлайн-калькулятор банкротства поможет рассчитать стоимость процедуры и получить полный список подтверждающей документации для суда. Почему для расчета цены банкротства нужны ответы именно на эти 4 вопроса:

- Суммарная задолженность с учетом штрафов и процентов нужна для подбора способа банкротства — через суд или МФЦ.

- По адресу регистрации определяется суд, который будет рассматривать дело.

- Информация о вашей собственности поможет определить не только срок процедуры, но и заранее узнать, какое имущество не тронут, а какое могут реализовать.

- Информация о кредиторах нужна для того, чтобы точно сказать, какие долги банкротство спишет, а какие придется дальше платить.

Для получения результата пройдите тест до конца и нажмите кнопку «Смотреть результат» или закажите бесплатную консультацию .

Необходимые документы по банкротству

- Паспорт

- Страховой номер индивидуального лицевого счета (СНИЛС)

- Свидетельство о постановке физилица на учет в налоговый орган (ИНН)

- Справки 2-НДФЛ за трехлетний период

- Сведения об иных официальных источниках дохода (не заработная плата) за трехлетний период

- Выписка за трёхлетний период и справки об остатке на всех имеющихся счетах

- Документы, подтверждающие наличие или отсутствие у гражданина статуса индивидуального предпринимателя (справка из налогового органа)

- Выписка из ЕГРЮЛ, учредителя ООО (общества с ограниченной ответственностью)

- Выписка из ЕГРН

- Справка из пенсионного фонда о состоянии индивидуального лицевого счета

- Свидетельство о заключении/расторжении брака

- Свидетельство о рождении детей (несовершеннолетних на момент подачи заявления)

- Копии заявления о признании несостоятельным (банкротом), рассылаются каждому кредитору

- Доказательство направления копии заявления кредиторам: почтовые квитанции, расписки о вручении, почтовые уведомления

- Доказательство внесения на депозитный счет Арбитражного суда денежных средств для оплаты вознаграждения финансовому управляющему (25 000 руб.)

- Свидетельство о праве собственности на объект недвижимости

- Паспорт транспортного средства (ПТС)

- Договор купли – продажи (дарения) транспортного средства

- Договор купли – продажи (дарения) квартиры

- Договор купли – продажи ООО, ценных бумаг

- Договор займа / кредитный договор

- Договор поручительства

- Выписка из банка о наличии задолженности и сроках неисполнения обязательств

- Решение суда о взыскании задолженности

- Постановление о возбуждении исполнительного производства

- Постановление о прекращении исполнительного производства

- Долговая расписка

- Акт приема-передачи денежных средств

- Сведения из реестра о наличии акций

Возможна рассрочка .

-

Выработаем стратегию банкротства.

Просчитаем риски, сохраним имущество, выведем доходы, сократим срок процедуры настолько, насколько это возможно.

-

Соберем документы и подадим заявление в суд.

Вам не придется никуда ходить и часами сидеть в очередях ради получения одной бумажки. Большинство документов мы получим онлайн.

-

Юрист представит ваши интересы.

Вам не потребуется посещать судебные заседания, и отвечать на вопросы судьи. Это сделает персональный юрист, который будет с вами от начала и до конца процедуры. Удобно, когда делом занимается один человек и не приходится объяснять нюансы каждый раз заново.

-

Арбитражный управляющий будет вести дело.

Его роль крайне важна: от того, чью позицию представляет управляющий в процедуре, зависит исход процесса. Ваши интересы превыше всего.

-

Спишем долги и получим законное подтверждение — решение суда.

Клиенты НЦБ застрахованы от несписания задолженности — если мы проиграем дело, АльфаСтрахование возместит ущерб. К слову, таких ситуаций еще не было в нашей практике с 2015 года.

Возможна рассрочка до 12 месяцев.

За что вы платите?

Мы выделим вам персонального юриста, который:

- за 2 недели соберет необходимый пакет документов;

- за 1-2 дня подготовит и подаст заявление в суд;

- будет представлять ваши интересы в суде;

- убедит суд в вашей добросовестности

- добьется принятия судом решения о признании вас банкротом.

Обратите внимание: предоставление услуг только юриста, без арбитражного управляющего, не гарантирует 100% списание задолженности — риски несписания остаются.

Участие в процедуре банкротства финансового (арбитражного) управляющего прописано в законе. Уже в заявлении на банкротство должник обязан указать СРО, из членов которого суд утвердит кандидатуру управляющего. Поэтому идти на банкротство, заранее не договорившись с арбитражным управляющим, нецелесообразно.

Возможна рассрочка до 12 месяцев.

За что вы платите?

Участие арбитражного управляющего из нашей команды гарантирует:

- утверждение судьей кандидатуры арбитражного управляющего, который будет работать в ваших интересах;

- сохранение в процедуре банкротства ежемесячного дохода;

- сохранение и защиту имущества от кредиторов;

- освобождение от долговых обязательств на основании финансового отчета, который предоставит суду управляющий.

Мы учитываем особенности и возможные риски каждого дела, в первую очередь работая в интересах наших клиентов. Если вы уже начали процедуру банкротства, но процесс «тормозится» из-за отсутствия арбитражного управляющего, мы готовы предоставить отдельную услугу.

Не наступайте на чужие грабли. Должники, желая сэкономить на юристе, самостоятельно подают на банкротство. Как следствие — допускают в заявлении ошибки и их дела оставляют без движения. Исключить риски при банкротстве возможно, заказав комплексное сопровождение процедуры юристом и арбитражным управляющим из одной компании.

Ого! А почему не бесплатно?

Во-первых, не забывайте про обязательные платежи. Придется оплатить: госпошлину (300 руб.), депозит суда (25 000 руб.), почтовые расходы, публикации в газете «Коммерсант» и на ЕФРСБ и т.д.

Во-вторых, участие в процедуре банкротства финансового (арбитражного) управляющего прописано в законе. АУ назначает суд и депозит после завершения процедуры поступит на счет управляющего в качестве вознаграждения, но, кроме этого, он вправе сам назначить дополнительную стоимость своих услуг.

В-третьих, экономия на юридическом сопровождении рискует обернуться несписанием долгов или введением «не той» процедуры, что удвоит расходы на депозит суда.

Поэтому, если вы юридически не подкованы, у вас нет опыта ведения банкротных дел, безопаснее и выгоднее с финансовой точки зрения доверить процедуру банкротства профессионалам, которые смогут грамотно выстроить линию представления ваших интересов.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

У вас очень большая сумма задолженности. Кредиторы попытаются отстоять свои права в процедуре, а это увеличит ее срок и стоимость. Проконсультируйтесь с юристом, чтобы узнать о возможности сохранения имущества и о последствиях вашего банкротства.

После консультации тариф может быть изменен на «Стандарт», если выяснится, что реализация не понадобится.

+12000

+12000